정책금융상품 실패 이유

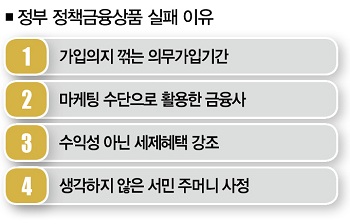

정부는 2010년 이후 다양한 금융상품을 출시했다. 서민의 재산 증식을 돕겠다는 목적을 앞세웠다. 하지만 출시된 정책금융상품은 ‘반짝 인기’ 이후 ‘외면’이라는 공식에서 벗어나지 못했다. 이유는 별다른 게 아니다. 한푼이 아쉬운 서민이 아닌 정부와 금융사 입장에서 설계한 상품이었기 때문이다. 이런 ‘마케팅 수단’에 버틸 재간이 있는 서민은 당연히 많지 않았다.

저성장ㆍ저금리 시대에 아무리 둘러봐도 수익을 얻을 방법을 찾기란 쉽지 않다. 최근 경기 회복의 영향 덕인지 주가가 상승세를 타고 있지만 서민이나 개인투자자들에겐 남의 나라 얘기다. 투자에 필요한 종잣돈을 마련하는 게 쉽지 않은데다 마땅한 투자 종목을 찾는 것도 만만치 않기 때문이다.

이런 상황에서 다양한 세제혜택을 누릴 수 있는 정부의 정책금융상품은 서민에겐 가뭄의 단비와도 같다. 정부는 2010년 이후 저금리와 낮은 저축률을 극복하기 위해 다양한 금융상품을 출시했다. 대표적인 게 재형저축(2013년 3월 출시), 소득공제 장기펀드(소장펀드ㆍ2014년 3월 출시), 개인종합자산관리계좌(ISAㆍ2016년 3월 출시) 등이다. 하지만 다양한 정책금융상품의 성과는 신통치 않았다. 무엇이 문제였을까.

첫째, 지나치게 긴 의무가입 기간이다. 정책금융상품은 의무가입기간이 있다. 재형저축 7년(서민형 3년), 소장펀드 5년(최장 10년)이다. ISA는 가입하면 5년(서민형 3년)간 인출이 제한된다. 의무기간 내 해지할 경우 재형저축은 비과세 혜택이 사라진다. 소장펀드는 납입금액의 6.6%를 추징세액으로 납부해야 한다.

한번 가입하면 최소 5년 이상 돈이 묶여 버린다. 소득이 적은 청년과 서민층 근로자, 소득이 불규칙적인 자영업자 등에겐 정책금융상품은 그림의 떡이다. 월세 부담의 주거비 상승, 부동산 대출 확대에 따른 원리금 상환액 증가로 잉여자금이 부족한 상황에서 금융상품을 5년 이상 유지하는 건 사실상 불가능에 가까워서다.

둘째, 정책금융상품은 서민의 자산 형성이라는 본래의 목적보다 금융사의 시장점유율 확대를 위한 마케팅 도구로 활용됐다. 정책금융상품이 출시되면 은행ㆍ보험ㆍ증권 등 주요 금융사는 가입자를 끌어 모으기 위해 열을 올렸다.

재형저축은 은행별로 우대금리를 제공해 자기고객 만들기에 나섰고, ISA도 각종 이벤트를 통해 고객 유치를 위한 창구로 활용했다. 정부에서 미는 상품이라는 특징 때문인지 계좌개설이라는 가시성 실적에만 집착한 것이다. ISA 출시 초기인 지난해 3월 불완전판매 논란과 깡통계좌 개설 우려가 끊이지 않은 이유가 여기에 있다.

마지막으로 수익성 매력이 떨어진다. 서민이 정책금융상품에 가입하는 이유는 한푼이라도 더 모을 수 있다는 희망 때문이다. 하지만 정작 상품은 투자수익률보다 세제혜택에 초점이 맞춰졌다. 요컨대, 재형저축의 가장 큰 매력은 이자소득 비과세다. 소득공제펀드는 납입액의 40%(연 240만원 한도) 소득공제, ISA는 5년간 수익 200만원까지 비과세 적용이 주요 혜택이다.

문제는 만족할 만한 수익이 발생하지 않은 상황에서의 세제혜택은 아무런 의미가 없다는 점이다. 실제로 많은 가입자가 재형저축과 예금형 ISA에 가입했지만 저금리에 실망하고 계좌를 해지했다. 또한 자산관리 개념의 펀드는 손실을 두려워한 나머지 가입을 꺼렸다. 비과세 혜택보다 실질적인 도움이 되는 중도인출 기준 완화, 소득ㆍ세액공제가 더 효과적일 수 있다는 얘기다.

서민이 투자하는 자금은 여윳돈이 아니라는 걸 잊어선 안 된다. 베이비부머에겐 눈앞에 닥친 노후를 준비할 노후자금이고 은퇴 후 창업을 위한 밑천이다. 사회초년생에겐 결혼, 내집 마련 등을 이루기 위한 목적자금이다. 이런 목적자금을 손실이 발생할 수 있는 투자 상품으로 불려주겠다는 발상 자체를 수정해야 한다.

거듭 강조하지만 비과세 혜택보단 연 5~10%의 안정적인 수익을 낼 수 있는 상품이 필요한 이유다. 끝까지 세제혜택을 고집해야 한다면 여유자금이 적은 서민층을 생각해 단기저축에 더 많은 세제혜택을 주는 게 훨씬 낫다. 자금여력이 충분하지 않은 서민을 위한 배려가 필요하다는 얘기다.

조경만 금융컨설턴트(엉클조 대표) unclejo0@nate.com | 더스쿠프

개의 댓글

댓글 정렬

그래도 삭제하시겠습니까?