컴퍼니 인사이트 | CJ ENM

CJ ENM 1분기 적자전환

수익성 악화 불가피한 일

매출 역성장 심각한 경고음

투자에도 외형 확장에 실패

증권가 목표가 하향 조정 중

![CJ ENM이 올해 1분기 역성장 성적표를 받아들었다.[사진=연합뉴스]](https://cdn.thescoop.co.kr/news/photo/202305/57681_89547_2446.jpg)

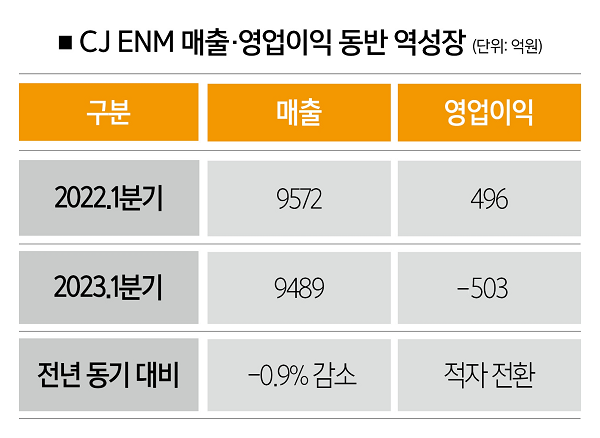

CJ ENM이 충격적인 실적을 공개했다. 합병 이후 처음으로 영업이익이 마이너스로 돌아섰다. 다만 글로벌 콘텐츠 산업의 경쟁이 심화하고, 콘텐츠 제작비가 치솟고 있는 상황에서 수익성 악화는 불가피한 일이었을 수 있다. 적자보다 눈에 띄는 건 매출이 전년 동기 대비 감소했다는 점이다. 매출 역성장은 외형 확장에 혼신의 힘을 쏟아온 CJ ENM이었기에 더 뼈아픈 일이다.

CJ ENM이 적자 성적표를 발표했다. 이 회사의 올해 1분기 매출은 9490억원이었고, 영업이익은 -503억원이었다. 2022년 1분기엔 496억원의 이익을 냈는데, 올해 들어 마이너스로 돌아섰다. CJ ENM이 적자를 낸 건 CJ오쇼핑·CJ E&M의 합병법인이 출범한 2018년 이후 처음이다.

■ 고민➊ 적자 전환=CJ ENM을 적자로 내몬 사업부는 미디어플랫폼 부문과 영화드라마 부문이었다. 미디어플랫폼 부문은 343억원 적자, 영화드라마 부문은 407억원 적자를 기록했다. 음악 부문(81억원)과 커머스 부문(175억원)이 적자를 메웠지만 역부족이었다.

경기 침체로 광고 시장이 위축한 데다 콘텐츠 제작비까지 치솟으면서 수익성 악화가 불가피했다. 1조원 가까이 베팅해 인수한 미국 할리우드 콘텐츠 스튜디오 피프스시즌과 미래 성장동력으로 꼽히는 OTT 플랫폼 티빙이 변변찮은 실적을 기록한 것도 수익성에 부정적인 영향을 미쳤다.

CJ ENM은 “사업 경쟁력 강화를 위한 조직 정비를 지속하며 콘텐츠 편성, 유통 전략 고도화를 통해 수익성 개선에 집중할 것”이라고 밝혔지만 이 정도 노력으론 고비용 생산 구조를 딛고 적자를 만회하기가 어렵다는 지적이 나온다.

■ 고민➋ 한풀 꺾인 매출=사실 CJ ENM의 고민은 영업적자만이 아니다. 매출이 꺾였다는 점은 충격적이다. 이 회사는 올해 1분기 매출(9490억원)이 전년 동기 대비 0.9% 감소했다. 특히 CJ ENM의 성장동력의 핵심인 ‘콘텐츠’를 담당하는 미디어플랫폼 사업부의 매출이 2779억원으로 전년 동기 대비 16.6% 감소했다.

지난 4월 한달간 CJ ENM을 분석한 국내 증권사 리포트가 총 9건 발행됐는데, 매출 역성장을 내다본 곳은 한군데도 없었다. 오히려 9개 리포트 중 8곳이 CJ ENM이 올해 1분기 매출 1조원을 상회할 것으로 내다봤다. 매출 증가율이 두자릿수에 달할 것으로 전망한 증권사도 5곳이나 됐다.

CJ ENM은 그만큼 규모의 경제를 달성하기 위해 투자를 감수하면서 ‘성장성’에 목매왔다. 공격적인 투자로 콘텐츠 제작·공급을 확대해 매출과 점유율을 먼저 키운 뒤에 비용 효율화를 도모하겠다는 전략을 고집스럽게 유지했다. 적자에 연연치 않고 OTT 서비스 티빙에 투자를 확대해 온 건 대표적인 사례다.

실제로 이 전략은 ‘알찬 매출’을 일구는 데 한몫 톡톡히 했다. CJ ENM의 실적은 2021년 4분기를 기점으로 수익성이 둔화하기 시작했는데, 이때도 매출만은 전년 대비 증가했다. 영업이익이 전년 대비 반토막 난 2022년에도 마찬가지였다. 당시 매출은 전년 대비 34.9% 증가한 4조7922억원을 거두면서 연간 최대 매출을 기록했다. CJ ENM의 올 1분기 매출이 역성장 기조를 보인 게 충격적이란 평가가 나오는 이유다.

![CJ ENM에서 예능 콘텐츠를 제작하던 나영석 PD는 최근 CJ ENM이 투자한 제작사 ‘에그이즈커밍’으로 자리를 옮겼다. [사진=뉴시스]](https://cdn.thescoop.co.kr/news/photo/202305/57681_89561_931.jpg)

이 때문인지 증권가에선 역성장 실적을 발표한 CJ ENM의 목표주가를 하향 조정하고 있다. DB금융투자(13만원→8만6000원), 삼성증권(10만5000원→9만9000원), 대신증권(8만8000원→7만9000원), 하나증권(12만5000원→10만5000원), 유진투자증권(13만원→9만원), KB증권(13만원→11만원), 현대차증권(13만6000원→10만원) 등이다.

CJ ENM의 투자의견을 ‘매수’에서 ‘중립’으로 하향 조정한 신은정 DB금융투자 애널리스트는 “올해 2분기 영업손실 규모는 개선되겠지만, 매출의 감소 폭은 더 확대될 것으로 보인다”면서 “향후에도 TV 광고 시장 회복, 티빙 유료 가입자 확대, 피프스시즌 수익 개선을 둘러싼 전망이 확실치 않다”고 지적했다.

김다린 더스쿠프 기자

quill@thescoop.co.kr

개의 댓글

댓글 정렬

그래도 삭제하시겠습니까?