[視리즈] 국민연금 고갈론의 모순➋

공단 보유 삼전 주식 4억주 훌쩍

14년간 매월 267만주 매도해야

수급 꼬이면 주가 급락 불가피

뚜렷한 투자금 회수 계획 없어

# 더스쿠프는 視리즈 ‘국민연금 고갈론의 모순’ 1편에서 국민연금공단이 기금 적립금을 소진하는 과정에서 기금 회수가 반드시 필요하다는 점을 짚었다. 동시에 수백조원의 투자금을 회수하는 과정이 생각보다 쉽지 않다고 지적했다. 이를 종합하면 기금을 회수할 계획이 필요하단 거다.

# 문제는 정부와 공단엔 그런 플랜이 사실상 없다는 점이다. 그럼 국민연금이 이곳저곳에 투자한 기금은 어떻게 되는 걸까. 視리즈 ‘국민연금 고갈론의 모순’ 2편에선 국민연금이 투자한 수백조원의 알 수 없는 미래를 진단해 봤다.

[※참고: 국내 미디어가 국민연금 적립금이 줄어드는 문제를 다룰 때 ‘고갈’이란 단어를 사용하지만 공식 용어는 ‘소진’이다. 그래서 이번 기사에선 ‘소진’으로 용어로 통일했다. 독자의 이해를 돕기 위해 제목에선 ‘고갈’을 그대로 사용했다.]

![국민연금공단이 삼성전자 주식을 현금화하면 삼성전자 주가가 급락할 수도 있다.[사진=뉴시스]](https://cdn.thescoop.co.kr/news/photo/202307/58404_91807_4639.jpg)

우리가 視리즈 ‘국민연금 고갈론의 모순’ 1편에서 살펴본 국민연금 적립금의 현주소를 요약하면 이렇다. 5차 국민연금 재정추계에 따르면 국민연금 기금은 2041년 재정수지 적자를 시작으로 2055년 완전히 소진된다.

현재 총 기금은 1084조7920억원인데, 국민연금공단(이하 공단)은 그중 89.9%인 975조5830억원이 여기저기에 투자했다. 이 가운데 국내 기업에 투자한 자금은 317조7740억원(총 투자금의 32.6%)이다. 1755조원으로 정점을 찍는 2040년에도 공단이 이 정도의 투자 비율(32.6%)를 유지한다면, 향후 국내 기업 투자금은 572조원으로 추정할 수 있다.

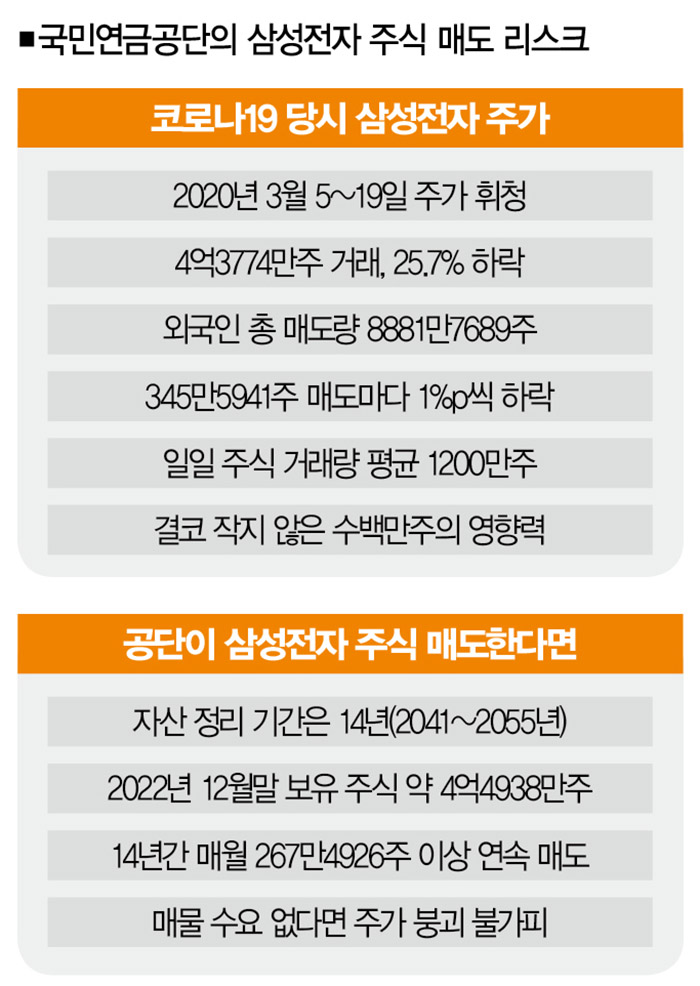

중요한 건 이만한 규모의 투자금을 시장에서 회수하는 게 쉽지 않다는 점이다. 공단이 가진 삼성전자 주식을 2040년에도 그대로 들고 있다가 2041년부터 2055년까지 매각한다고 가정해보면 주식시장에 얼마나 큰 혼란이 주는지 어림잡을 수 있다. 그 실례를 하나씩 살펴보자.

지난 2020년 3월 국내 주식시장은 코로나19 확산으로 급락했는데, 삼성전자도 예외가 아니었다. 그해 3월 5일 5만7800원이던 삼성전자 주가는 연일 하락해 19일엔 4만2950원으로 25.7%나 떨어졌다. 11거래일 동안 이어진 외국인의 매도가 주가에 큰 영향을 미쳤다. 이 기간 외국인의 총 매도량은 8881만7689주였다.

매도량 대비 주가 하락률을 구해보면 345만5941주(8881만7689주÷25.7%)를 매도할 때, 삼성전자 주가가 1%포인트씩 떨어졌다는 결론이 나온다. 물론 시장이 나빴을 때라는 한계가 있다.

주목할 점은 수백만주의 매도에는 국내 최고의 기업인 삼성전자의 주가마저도 휘청거린다는 사실이다. 최근 1개월 기준 삼성전자 일일 주식 거래량이 1200만주 수준이라는 걸 감안하면 수백만주의 영향력은 결코 작지 않다.

2022년 12월말 기준 공단이 보유한 삼성전자 주식은 4억4938만7577주(7.53%)다. 2041년에도 같은 양의 주식을 갖고 있다고 가정하면 공단은 14년간 매월 267만4926주 이상을 매도해야 한다. 매물을 받아줄 ‘큰손’이 있으면 다행이지만, 없다면 주가 붕괴는 불가피하다.

![국민연금공단이 투자금을 회수하려면 시장의 안정성을 고려한 회수 계획이 필요하다.[사진=뉴시스]](https://cdn.thescoop.co.kr/news/photo/202307/58404_91808_4640.jpg)

■ 쟁점➌ 채권 = ‘그나마 채권은 만기가 있으니 기한이 되면 자동적으로 자금이 회수되는 것 아니냐’고 생각한다면 오산이다. 예컨대 국채는 나랏빚이다. 나랏빚을 갚을 돈은 하늘에서 뚝 떨어지는 게 아니다. 국민 세금으로 메울 수밖에 없다.

정부가 세금을 걷어 공단으로부터 빌린 돈을 갚아야 하는데, 그 금액이 현재 기준으로만 145조5390억원이다. 쉽게 말해 공단이 기금을 회수하기 위해서는 증세 정책까지 고려해야 한다는 얘기다.

다른 채권도 다르지 않다. 공단이 사들인 주요 채권 발행기관들은 한국주택금융공사, 한국은행, 한국전력공사, 한국토지주택공사, 농협중앙회, KDB산업은행, 농협은행, 서울시, 한국도로공사 등 주로 공기업이나 공공기관, 금융기관, 지방자치단체 등이다. 결국 이들 공기업이나 공공기관이 공단으로부터 꾼 돈을 갚으려면 마찬가지로 정부 재정이 투입될 수밖에 없다. 이 역시 계획 없이는 쉽지 않은 일이다.

■쟁점➍ 회수 계획 없다면… = 물론 공단은 지금도 투자원금과 투자수익을 일정 부분 회수하고 있다. 국내주식을 제외한 채권과 대체투자 등에 투입된 원금과 수익금을 회수하고 있는 거다. 다만, 국민연금연구원의 중기재정전망을 통해 5년간의 회수액 전망치만 공개돼 있다.

2020년에 발간된 ‘국민연금 중기재정전망(2020~2024)’에 따르면 2020년부터 2024년까지 연평균 39조원의 원금을 회수할 것으로 전망했다. 이 전망이 실현됐다면 회수가 잘 이뤄지고 있는 것 아니냐고 반문할 수 있다.

하지만 이 회수금 역시 매년 재투자된다는 점에서 실제 회수되는 게 아니라 회수액만큼의 자금만 돌고 돈다고 보는 게 합리적이다. 따라서 지속적으로 회수만 이뤄져야 하는 대규모 기금 회수 리스크는 여전히 사라지지 않는다. 정부와 공단에 기금 회수 계획이 필요한 이유가 여기에 있다.

그럼에도 기금 회수 계획은 어디에도 없다. 공단 관계자는 “기금 소진은 기금운용위원회에서 결정할 문제”라면서 “그런 계획을 세우기 위해 재정계산을 하고, 중기재정전망도 세우는 것”이라고 설명했다.

수십년 전부터 기금이 언제쯤 소진될 것이란 전망을 내놓으면서도 어떻게 기금을 회수할 것인지를 계획한 적은 없었다는 얘기다. 앞서 언급한 내용들을 종합해볼 때 기금 회수를 통해 연금지급액을 메울 수 있는지도 의문이다. 현실적인 어려움이 있어서다.

우리는 지금까지 국민연금제도를 얘기할 때면 늘 ‘언제 기금이 소진된다’는 공포에만 초점을 맞췄다. 연금급여를 못 받는 것 아니냐는 우려도, 연금보험료를 올려 기금 소진을 늦춰야 한다는 연금개혁론도 그래서 등장했다.

하지만 기금 회수에 따른 다양한 리스크들을 따져 보면 이제껏 생각하지 못했던 전혀 다른 의문들에 직면한다. 이 이야기는 視리즈 ‘국민연금 고갈론의 모순’ 3편에서 좀 더 구체적으로 다룰 예정이다.

김정덕 더스쿠프 기자

juckys@thescoop.co.kr

개의 댓글

댓글 정렬

그래도 삭제하시겠습니까?